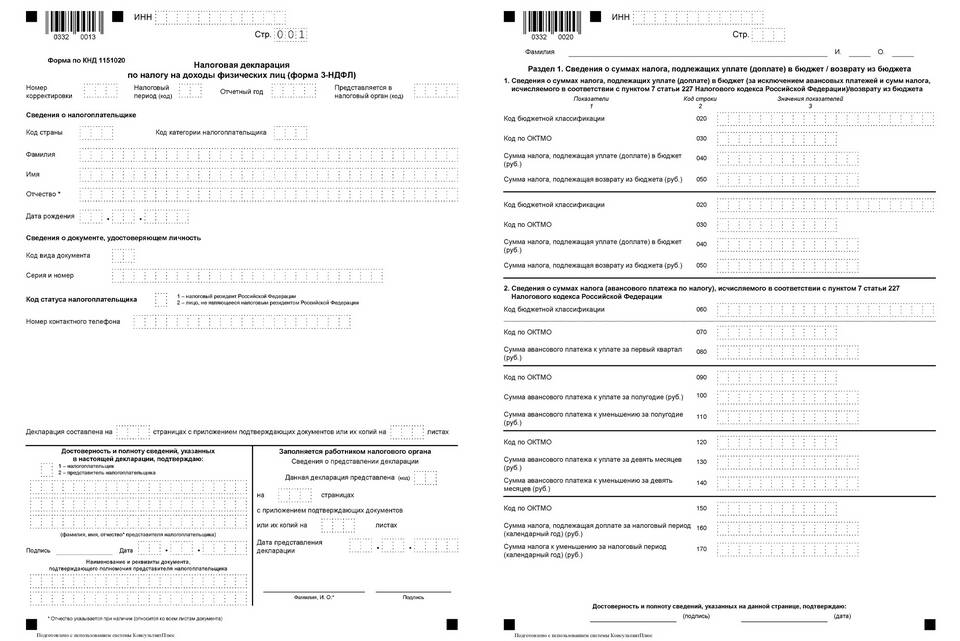

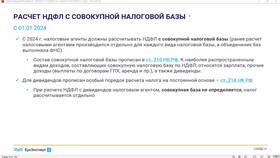

Расчет налога для декларации 3-НДФЛ требует понимания налоговой базы, применяемых ставок и доступных вычетов. Правильный расчет позволяет вернуть излишне уплаченные налоги или доплатить недостающую сумму.

Содержание

Основные принципы расчета налоговой декларации

| Тип дохода | Ставка НДФЛ | Примеры |

| Основные доходы | 13% | Зарплата, аренда имущества |

| Дивиденды | 13% | Доходы от акций |

| Выигрыши | 35% | Призы, лотереи |

Пошаговый расчет налога

Определение налоговой базы

- Суммируйте все доходы за год

- Вычтите документально подтвержденные расходы

- Примените налоговые вычеты

- Полученная сумма - налоговая база

Формула расчета

Налог к уплате = (Сумма доходов - Налоговые вычеты) × 13%

Налог к возврату = Уплаченный налог - Исчисленный налог

Пример расчета с вычетами

| Показатель | Сумма (руб.) |

| Годовой доход | 600 000 |

| Имущественный вычет | 260 000 |

| Налоговая база | 340 000 |

| Налог к уплате | 44 200 |

| Уплачено налогов | 78 000 |

| Налог к возврату | 33 800 |

Особенности расчета для разных ситуаций

Расчет при продаже имущества

- При владении менее 3/5 лет - применяется вычет 1 млн руб. (недвижимость) или 250 тыс. руб. (иное имущество)

- При владении более установленного срока - налог не платится

- Возможность уменьшить доходы на сумму документально подтвержденных расходов

Расчет с инвестиционными вычетами

- Тип А: вычет с суммы внесенных на ИИС денег (до 52 тыс. руб.)

- Тип Б: освобождение от налога доходов по операциям на ИИС

- Нельзя применять оба типа вычета одновременно

Программы для автоматического расчета

| Способ расчета | Преимущества |

| Личный кабинет ФНС | Официальный источник, автоматический расчет |

| Специализированные сервисы | Удобный интерфейс, подсказки |

| Бухгалтерские программы | Комплексный подход для ИП |

Проверка правильности расчета

- Сравните с расчетами прошлых лет

- Проверьте соответствие сумм в справках 2-НДФЛ

- Убедитесь в правильности применения вычетов

- Консультируйтесь с налоговым инспектором при сложных случаях

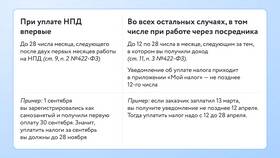

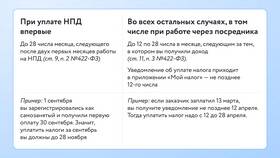

Сроки подачи и уплаты

Декларация подается до 30 апреля года, следующего за отчетным. Уплата налога при необходимости производится до 15 июля. За просрочку предусмотрены пени в размере 1/300 ключевой ставки ЦБ за каждый день просрочки.